Impuestos

Servicios

Individual – Trabajador Independiente – Compañías

En la oficina

- Declaraciones Individuales

- Declaraciones de trabajadores independientes

- Declaraciones de compañías

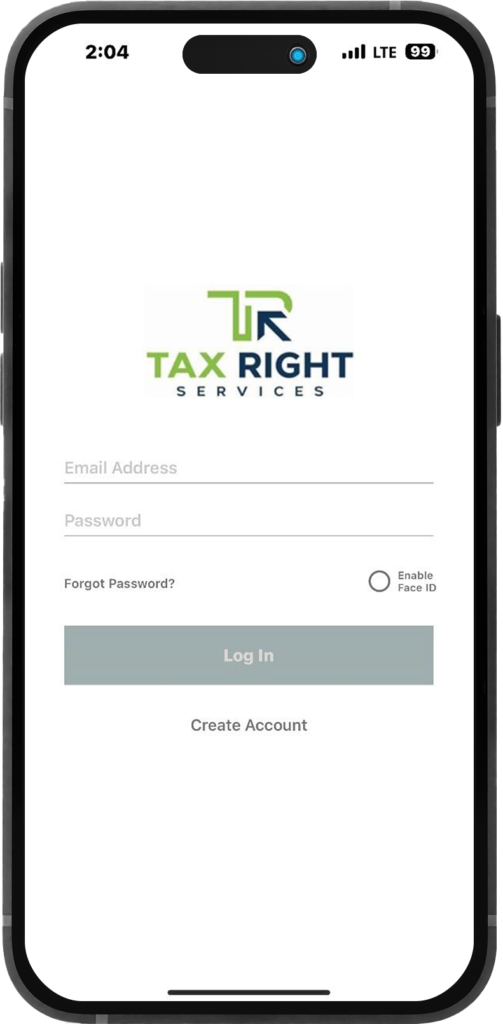

Virtual - En Línea

¿No tienes tiempo para citas? No te preocupes.

- Podemos ayudarte desde cualquier parte del mundo, gracias a nuestra aplicación en línea. Es segura, rápida y fácil de usar

Entrega - Rápida

Prepara tus documentos y simplemente deja tu paquete.

Pasos:

- Llamanos para revisar si tienes todos tus documentos completos

- Confirma la fecha de entrega

- Deja tu paquete.

- Recibirás una llamada cuando tus impuestos esten listos!

¿Cómo funciona nuestro Servicio de Impuestos?

1. Crea tu cuenta

2. Descarga la app

3. Contesta tu organizador y sube tus documentos

Nosotros revisamos toda tu información por ti.

4. Preparamos tu declaración

5. Revisamos y declaramos

Professional accounting guidance starts here. Your initial consultation is free.

Descargar

TAX RIGHT APP

¡Presenta tus impuestos con nuestra aplicación! Accede a tus registros, escanea documentos en cualquier momento y en cualquier lugar.

Descargar

TAX RIGHT APP

Presenta tus impuestos utilizando nuestra aplicación, accede a tus registros, escanea documentos esenciales, busca las ubicaciones de Liberty Tax sin conexión, contacta a profesionales las 24 horas del día, los 7 días de la semana, y accede a tu billetera Liberty Tax en cualquier momento.

Preguntas

Frecuentes

¿Qué documentos de identificación e ingresos necesito para presentar mi declaración de impuestos?

- Necesitarás copias de la declaración de impuestos del año anterior, información personal del contribuyente, cónyuge y dependientes, una identificación válida, números de Seguro Social o ITIN, información de cuenta bancaria para el depósito directo, PIN de Protección de Identidad emitido por el IRS (si aplica), y EIN o Número de Identificación Fiscal para tu negocio. Para los documentos de ingresos, reúne los formularios W-2, 1099-G, 1099-NEC/1099-MISC, 1099, los Anexos K-1, registros de ingresos por alquiler y documentos de ingresos por jubilación (1099-R, Formulario 8606, SSA-1099, etc.).

¿Qué documentos relacionados con ingresos por jubilación, inversiones, cuentas de salud y otros ingresos varios debo reunir?

- Necesitarás los formularios 1099-R, 8606, SSA-1099, RRB-1099, 1099-B, 1099-S, registros de adquisición y costos de propiedades vendidas, formularios 1099-SA, 1099-LTC para cuentas de salud, registros de transacciones de criptomonedas, 1099-INT, 1099-OID, 1099-DIV, K-1s, y registros de ingresos varios como ganancias de juegos de azar, becas, pensiones alimenticias recibidas y cualquier ingreso o estado de ganancias/pérdidas de un negocio.

¿Qué ajustes, gastos y deducciones debo documentar para mi declaración de impuestos?

- Recopila registros como los formularios 1098-E para intereses de préstamos estudiantiles, 1098-T para matrícula pagada, gastos de maestros, contribuciones a cuentas de ahorro médico, pensiones alimenticias pagadas, costos de cuidado infantil, gastos de adopción, contribuciones caritativas, gastos por intereses de inversiones y registros de gastos médicos y dentales. Además, reúne documentos relacionados con el seguro de salud (Formularios 1095-A, 1095-B, 1095-C), impuestos sobre bienes raíces, impuestos estatales/locales, y cualquier pago de seguro de salud para trabajadores autónomos.

¿Qué documentos se necesitan para gastos de trabajo por cuenta propia, deducciones por oficina en casa y pagos a empleados/subcontratistas?

- Recopila los siguientes documentos y registros para tus gastos y deducciones: Estados financieros actuales: Incluyendo balances y estados de resultados. Registros de todos los gastos: Como comidas, viajes de negocios, honorarios legales y contables, seguros, suministros, etc. Información sobre deducción de oficina en casa: Metros cuadrados de la oficina, facturas de servicios públicos, seguros, etc. Registros de deducción de vehículo: Registros de kilometraje, combustible, pagos de arrendamiento, etc. Información sobre propiedades de uso comercial: Si se deduce una propiedad comercial. Registros de nómina: Copias de los formularios W-2 y W-3. Pagos a subcontratistas: Formularios 1099-NEC para aquellos pagados $600 o más. Contribuciones a pensiones: Registros de cualquier contribución a planes de jubilación o pensión. Estos documentos te ayudarán a asegurarte de que todas las deducciones y créditos aplicables estén correctamente registrados y reflejados en tu declaración de impuestos.

¿Quién necesita un ITIN (Número de Identificación del Contribuyente Individual)?

Un Número de Identificación del Contribuyente Individual (ITIN) es un número utilizado para el procesamiento de impuestos, emitido por el Servicio de Impuestos Internos (IRS). El IRS emite el ITIN a las personas que están obligadas a tener un número de identificación fiscal en los EE. UU., pero que no tienen, o no son elegibles para obtener, un Número de Seguro Social (SSN).